智能驾驶“独角兽”企业地平线,即将迎来成立9年来的概念建时刻。按计划,地平线将于10月24日在港交所挂牌上市。

10月15日,地平线在港交所公告,公司拟通过香港IPO全球发售13.55亿股股份,于10月16日-10月21日招股。发行价指导区间为每股3.73-3.99港元,每手600股,募集资金上限约54亿港元,预期股份将于2024年10月24日开始在港交所买卖。

IPO之前,地平线已累计获得11轮融资,估值达87.1亿美元,折合人民币超610亿元。

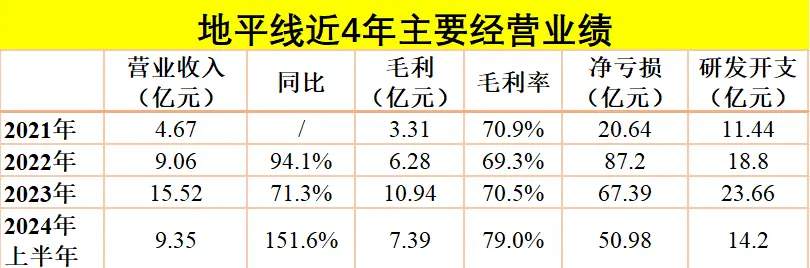

招股书显示,自2021年以来,地平线在营业收入和毛利率上均实现了明显增长。不过,作为一家初创企业,地平线仍深陷盈利困局,至今未能扭转亏损局面。

为了在未来庞大的智驾市场生存发展下去,地平线选择“流血”上市,以谋取更大的发展空间。只不过,目前的市场环境下,地平线能否达到预期的融资规模,仍存在较大悬念。

地平线成功上市后,能否达到预期的融资规模,获得更加充足的粮草储备尚未可知,但汽车智驾芯片和智驾解决方案的竞争白热化,必然会给地平线开拓业务增加难度。

营收持续高增长,但仍陷亏损“魔咒”

公开信息显示,地平线成立于2015年,其将自己定位为乘用车高级辅助驾驶(ADAS)和高阶自动驾驶(AD)解决方案供应商,收入主要来自向OEM及一级汽车供应商销售汽车解决方案,以及相应的授权及服务业务。

招股书显示,2015年9月至2022年11月期间,地平线累计获得11轮融资,投资者阵容豪华,包括上汽集团、广汽集团、宁德时代、比亚迪、舜宇光学、高瓴资本、红杉资本、云峰基金、五源资本等,涵盖汽车行业上下游及多家知名投资机构。IPO前估值达87.1亿美元,折合人民币超610亿元。

据灼识咨询资料显示,按2023年及2024年上半年解决方案总装机量计算,地平线在中国所有全球高级辅助驾驶和高阶自动驾驶解决方案提供商中排名第四,市场份额分别为9.3%及15.4%。

地平线的智驾方案已被27家OEM(42个OEM品牌)采用,装备于超过285款车型。截至2024年9月30日,已获得290款车型定点,并累计有152款车型达成SOP。

在此基础上,地平线在招股书记录期内(2021年~2023年以及2024年上半年)实现了营收、毛利的高增长。

招股书显示,地平线在招股书记录期内分别实现营收4.67亿元、9.06亿元、15.52亿元、9.35亿元。

其中,汽车解决方案产生的收入占地平线总收入的绝大部分,招股书记录期内,分别占地平线当期总收入的87.9%、88.5%、94.8%、97.7%。

与此同时,毛利与毛利率也实现了高增长,招股书记录期内的毛利分别为3.31亿元、6.28亿元、10.94亿元、7.39亿元,毛利率分别为70.9%、69.3%、70.5%、79%。

然而,值得注意的是,上市前即受到资本青睐,营收持续高增长的背后,却是业绩的巨额亏损。

在招股书记录期内,地平线的净亏损分别为20.64亿元、87.2亿元、67.39亿元、50.98亿元。

地平线将亏损原因归于对研发的持续投资。招股书记录期内,地平线的研发开支分别为11.44亿元、18.8亿元、23.66亿元、14.2亿元,分别占各期收入的245%、207.6%、152.5%、151.9%。

地平线预计,截至2024年12月31日止年度的亏损将大幅增加,主要是由于对研发的持续投资、估值变动导致优先股及可转换借款的公允价值波动、与酷睿程的预期亏损净额所推动的按权益法入账的投资亏损净额。

酷睿程是地平线与大众汽车集团的合营企业,于2023年11月20日成立,目前仍处于起步阶段,并无产生收入,地平线一直在承担其亏损。

地平线表示,受益于与大众汽车集团(酷睿程的最大股东及客户)的协同效应,酷睿程拥有明确的市场化策略,为大众汽车集团在中国销售的汽车提供量身定制的产品及服务,并可通过完成大众汽车集团的订单有效推动收入增长。

但显然,对于依然深陷业绩亏损困局的地平线来说,酷睿程何时能够止亏是亟待解决的问题。

车企下场自研,谁能抢得智驾风口?

事实上,2021年地平线就被曝赴美IPO,但由于海内外资本市场环境的剧烈变化,地平线未能成功。

今年3月,地平线首次向港交所递交招股书;8月,中国证监会公布地平线在境外发行上市的备案通知书;10月2日,地平线第二次递交上市申请,更新了2024年上半年的业绩数据;10月8日晚,地平线正式通过港交所聆讯,并将于10月24日在港交所正式上市。

地平线坚持冲击IPO的底气,是其身处大热的智能驾驶风口。

根据灼识谘询的资料,2023年全球及中国市场的高级辅助驾驶渗透率均超过50%。全球高级辅助驾驶和高阶自动驾驶解决方案市场规模在2023年已达人民币619亿元,并预计将以49.2%的复合年增长率在2030年增长至人民币10,171亿元。

站在高阶智能驾驶大规模爆发前夜,中国自主品牌正利用电动化、智能化机遇,打造品牌影响力;中国智能驾驶计算方案提供商与国际巨头也站上了同一起跑线。

地平线创始人& CEO余凯表示:“过去,汽车业最先进的技术,一直是首先在欧美日市场开发,再应用到中国市场。现在,在智能化领域,无论是高通、英伟达、Mobileye,还是地平线的车载芯片,首发量产都在中国,而非其他市场。在智能驾驶、智能座舱车载芯片领域,中国已成为最先进应用的领先市场,更形象的说,是车载智能应用开发的‘角斗场’或‘健身房’。”

站在高阶智能驾驶大规模爆发前夜,要想在未来庞大的智驾市场生存下来,无论是前期的研发,还是保证商业化落地,都需要大量的资金支持。在业内人士看来,地平线坚持在持续亏损下“流血”冲击,就是要通过融资“补血”,以谋取更大的发展空间。

“国产智能驾驶芯片第一股”黑芝麻智能,也是在三年亏损近百亿的背景下,于今年8月登陆港交所。

然而市场对于它的热情似乎不太高涨,首日即破发。就上市两个多月后的资本市场表现来看,目前持续破发中,显然,投资者的热情有限。

地平线成功上市后,能否达到预期的融资规模,获得更加充足的粮草储备尚未可知,但部分车企的芯片投入已逐渐进入成果落地期。

今年7月,蔚来宣布其自研的全球首颗5nm智能驾驶芯片“神玑NX9031”流片成功。

8月,小鹏自研的图灵芯片成功流片。据小鹏汽车CEO何小鹏介绍,图灵芯片是全球首颗同时应用于AI汽车、AI机器人及飞行汽车的AI芯片,专为L4级自动驾驶研发设计,其计算能力是现在主流应用的智驾芯片算力的三倍。

据悉,理想的芯片项目代号“舒马赫”也将于年内完成流片工作。

吉利和比亚迪这两家传统车企,在智驾芯片领域也早有布局。

吉利旗下的芯擎科技,早在2021年12月就发布了其首款芯片“龙鹰一号”;今年3月,联合亿咖通共同发布了“龙鹰智驾AD1000”,单颗算力可支持城市NOA。

比亚迪于今年年中放出了自研4nm制程、Armv9架构芯片的消息,腾势Z9GT据称就将首搭BYD9000定制芯片。

车企自研芯片,发力全套智驾解决方案,必然会给地平线开拓业务增加难度。不过,车企自研芯片周期长,成本高,并不是每个车企都有必要投入的。

博世集团董事会中国事务顾问、资深汽车专家陈玉东在接受媒体采访时就曾表示:“如果说经济模型上能算下来,做芯片比芯片大厂或者tier 1来做更划算,当然可以去做了。但我一直觉得,一般量不够大的时候,不足以去做这样一块芯片的时候不要冒进。”

面向未来的芯片产业,陈玉东认为芯片增长到一定趋势后,大厂也好,地平线、黑芝麻等新秀也好,一定会提供一个更有效的解决方案给主机厂,使得大家能够更有效来用智能驾驶的芯片,而不是每个人都要做。

而且蔚来、小鹏本就不是地平线的主要客户,且高阶市场才开始发育,市场远未达到激烈竞争的程度,所以留给地平线的市场机会还很大。